Opinião

Magda Chambriard e Fernanda Delgado: Desafios para um mercado competitivo

Oportunidades no setor petróleo brasileiro vão muito além do pré-sal

Todas as atenções do mercado nacional e internacional de petróleo estão voltadas para o Brasil nessa temporada de leilões de áreas exploratórias. Após a realização da 16º rodada de licitações da ANP e às vésperas da realização do leilão do excedente da cessão onerosa, em que se prevê a obtenção de R$ 106 bilhões em bônus de assinatura e a participação das grandes empresas do setor petrolífero global, o que se vê no mercado é uma mobilização cautelosa, alerta a um preço de petróleo que oscila entre US$ 60 e US$ 70/barril, e uma Petrobras endividada que acaba de anunciar seu foco no E&P.

É essa cautela que ainda represa o ímpeto exploratório, fazendo com que, ao longo de 2018, tenham sido perfurados apenas 16 poços pioneiros (11 em terra e 5 no mar) e seis poços de delimitação de jazidas (4 em terra e 2 no mar) já descobertas, em um total de 27 poços exploratórios (20 em terra e 7 no mar). Também foram poucos os poços de produção até então perfurados: 131 (101 em terra e 30 no mar). Outros 69 encontram-se em perfuração em 2019.

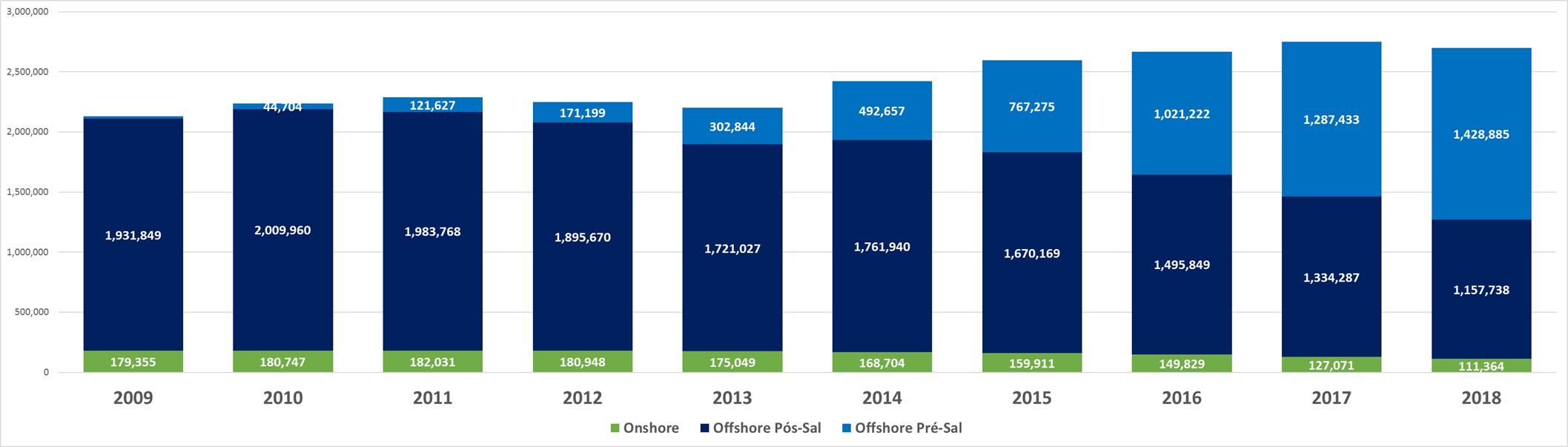

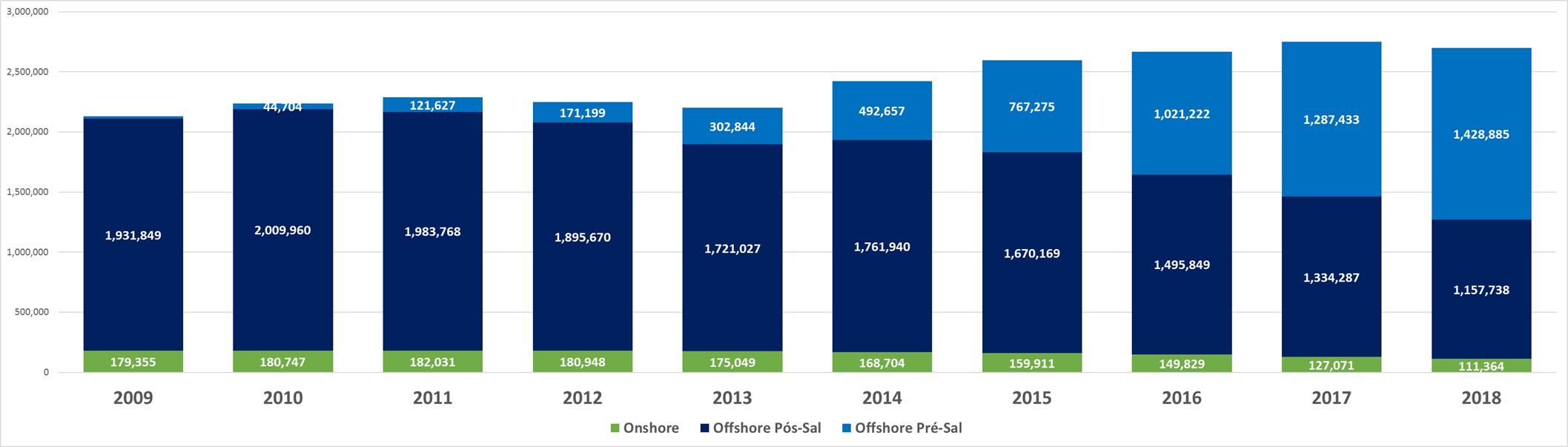

Tudo isso quer dizer que, apesar dos bônus bilionários que vêm sendo pagos para adquirir áreas no pré-sal, quase todo o crescimento da produção decorrente da atividade marítima de E&P no Brasil ainda é a decorrente do desenvolvimento de descobertas realizadas principalmente entre 2006 e 2010 no pré-sal. (Gráfico 1).

Gráfico 1: Produção de óleo terrestre e marítima em mil barris por dia – Produção terra e mar (pré-sal e o pós-sal).

Fonte: Elaboração própria a partir de dados da ANP, 2019

Fonte: Elaboração própria a partir de dados da ANP, 2019

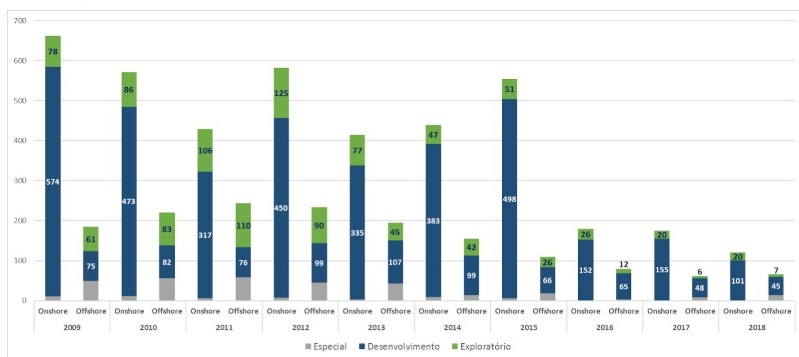

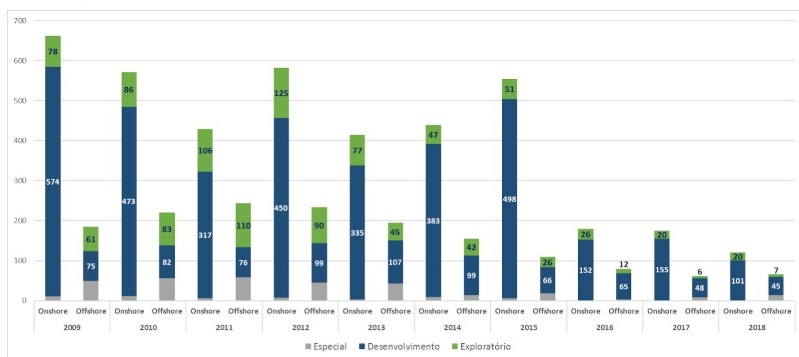

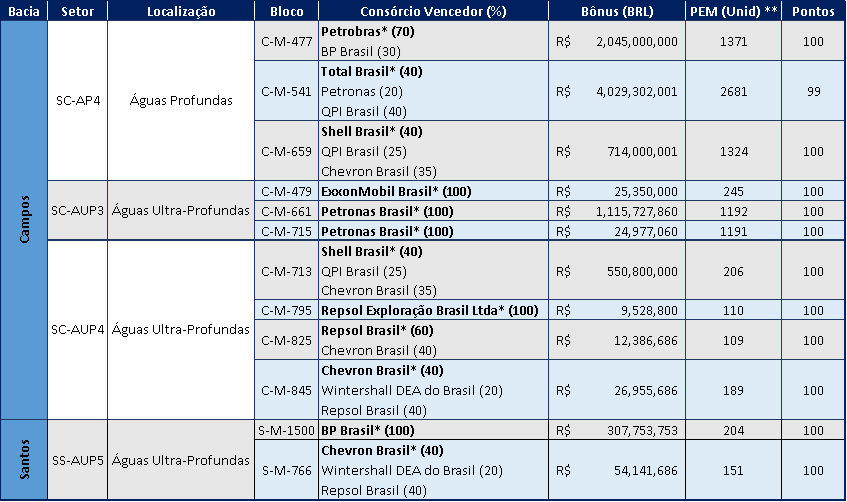

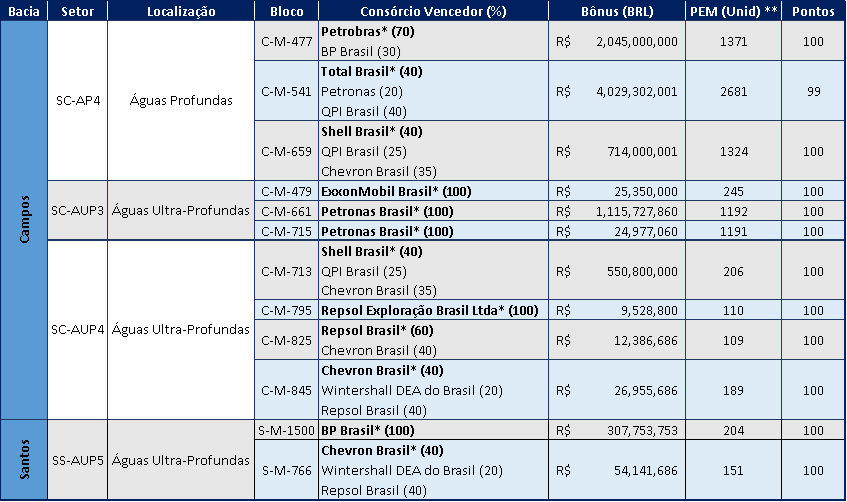

No Brasil ainda se perfura pouco, e o esforço exploratório em áreas de novas fronteiras brasileiras está interrompido. O Gráfico 2 ilustra o esforço exploratório a partir de 2009, observando a dramática queda deste a partir de 2015. Já a Figura 1 ilustra os resultados da 16ª rodada de licitações da ANP: valores altos em termos de bônus de assinatura para o pré-sal, mas nenhuma oferta para as bacias de nova fronteira.

Fica, portanto, a lição de que o pré-sal é ótimo e que o mega leilão do excedente da cessão onerosa deverá ser bem-sucedido, já que é ímpar no mundo, mas as oportunidades no setor petróleo brasileiro vão muito além disso e não podem ficar de lado. Elas abrangem oportunidades e desafios que afetam pequenas, médias e grandes empresas, e nenhum mega leilão deve obscurecê-las.

Gráfico 2: Histórico de poços perfurados – terra e mar

Fonte: Elaboração própria a partir de dados ANP, 2019

Fonte: Elaboração própria a partir de dados ANP, 2019

Figura 1: Vencedores da 16º Rodada

Fonte: ANP

Fonte: ANP

Grandes empresas e novas fronteiras

Em 2013 a ANP licitou áreas na margem equatorial do Brasil, em bacias de novas fronteiras desde o litoral do Amapá (Bacia da Foz do Amazonas) até o litoral do Estado do Rio Grande do Norte (Bacia do Potiguar). O maior bônus de assinatura foi pago pela Total, no valor de R$ 345 milhões, pelo bloco FZA-M-57 (batimetria com lâmina d’água entre 2 mil m e 3 mil m) (1). Naquela época se aventava a possibilidade de similaridade geológica com a descoberta de Zaedius, na Guiana. A Total realizou um levantamento sísmico na Foz do Amazonas, confirmou a possibilidade de descoberta, solicitou licença ambiental para perfuração e obteve negativa do Ibama.

À época se discutiu um acordo binacional para tratar o caso, já que um possível derrame de óleo, em caso de acidente, poderia afetar o Estado vizinho. Até hoje não se evoluiu em direção a esse tratado com a Guiana, mas a exploração no país vizinho já resultou em 14 descobertas, além de encomendas de plataformas de produção do tipo FPSO para a área.

Certamente o Brasil pode fazer melhor em prol do desenvolvimento dessa região e da descentralização dos investimentos exploratórios. Óleo leve, no norte do país, seria importante até para a discussão do desenvolvimento da região amazônica. Ademais, não se pode desperdiçar o apetite das grandes empresas, quando essas se mostram confiantes no potencial brasileiro.

Bacia de Campos e as médias e grandes empresas

A alta produtividade do pré-sal e o preço do petróleo têm ofuscado o “brilho” da Bacia de Campos. Em franco declínio (Figura 2) – só não maior por pequenas descobertas esparsas no pré-sal –, a bacia vem, desde 2016, merecendo atenção da ANP no que diz respeito à extensão dos contratos de concessão vigentes, cuja maioria se encerra em 2025. Até o momento, foram estendidos apenas os contratos de Marlim, Marlim Leste, Marlim Sul e Voador (passando a vigorar até 2052), Frade (passando a vigorar até 2041) e Roncador (passando a vigorar até 2046).

Figura 2: Produção de óleo pós-sal da Bacia de Campos

Fonte: ANP

Fonte: ANP

Ocorre que a bacia carece de novos investimentos. Sem eles seu fim se aproximará de forma acelerada. Sem as extensões dos contratos, o apetite de pequenas e médias empresas pelas áreas estará comprometido, assim como os desinvestimentos da Petrobras. Além dos campos de águas rasas, em que a Petrobras demonstrou não ter interesse, também merecem ser ampliados os investimentos da estatal nos grandes campos da Bacia de Campos. O Parque das Baleias, no estado do Espírito Santo, é um exemplo disso. Apesar do declínio de 18% entre 2018 e 2019 no Campo de Jubarte e da descoberta do pré-sal na área em 2008, uma segunda plataforma só está prevista no Plano de Negócios da Petrobras para 2021 (a primeira foi instalada em 2010: a P-57 em Jubarte) (2). Nem o aproveitamento de gás da área mais ao norte da bacia tem seu planejamento noticiado, mesmo contando com infraestrutura praticamente disponível, e o governo federal saindo em campanha por mais gás ao consumidor industrial.

Nesse cenário, merece destaque a resolução da ANP que permite a redução de royalties para a produção incremental. Seu objetivo seria o de viabilizar novos investimentos. Porém, apesar da boa vontade, nada aconteceu até agora. A análise mais aprofundada do regramento deixa patente o fato de que pequenas acumulações, passíveis de serem desenvolvidas como upsides exploratórios de campos existentes, não encontram na regra vigente o suporte necessário para se viabilizarem. A agência precisará, portanto, ajustar esses conceitos para englobar áreas hoje economicamente marginais e ressaltar a diferença entre esses dois conceitos (campos marginais e campos maduros). É bastante possível que um campo gigante maduro sequer precise do incentivo da redução de royalties e que esse incentivo seja uma condição sine qua non para que pequenas descobertas em águas rasas possam ser desenvolvidas (3).

Campos terrestres, Petrobras e Reate

Após 20 anos de esforços no sentido de implantar a pequena empresa de petróleo no Brasil, essa iniciativa continua caminhando a passos lentos e dependendo dos desinvestimentos da Petrobras. Para o Programa de Revitalização da Atividade de Exploração e Produção de Petróleo e Gás Natural em Áreas Terrestres (Reate), o essencial é a entrada de novos atores, de porte adequado aos ativos existentes nas bacias maduras terrestres. E isso só se torna possível quando esses agentes econômicos enxergam espaço para crescer na atividade.

Parece mais que oportuno que a Petrobras abrace um plano mais ousado de desinvestimentos dos seus ativos terrestres – aí incluídas unidades de processamento de gás natural (UPGNs) e estações de tratamento de óleo – e que a ANP estenda o prazo desses contratos, para além de 2025, a fim de dar robustez e segurança ao programa.

Nesse momento em que o Governo Federal encara com afinco as questões relacionadas à abertura do mercado, seja o de gás natural ou do downstream, é a hora de acelerar também a estratégia da estatal em relação aos seus campos maduros terrestres.

Comentários Finais

Investimentos e desinvestimentos são o dia-a-dia de petroleiras de todos os portes. O interessante, neste momento, é que a atual focalização da Petrobras no desenvolvimento do pré-sal coincide com forte desinvestimento de ativos menos rentáveis e com a consequente venda desses ativos para pequenas e médias empresas interessadas em atuar no país.

Com isso, espera-se que todo esse movimento leve a um cenário mais competitivo, em que pequenas e médias empresas possam crescer, otimizando o uso dos ativos brasileiros e gerando riqueza para o país.

No que diz respeito à Petrobras, o cuidado seria o de mantê-la como uma empresa de energia – verticalizada como são seus pares, as grandes majors do setor petróleo –, mesmo priorizando o segmento de exploração e produção. Não se pode perder de vista que, embora a imensa dívida da Petrobras seja um problema a resolver no curto prazo, esta não pode ser um limitante à atuação da empresa, pois ela terá vida longa para desfrutar de ativos extremamente rentáveis, assim como para competir por posição estratégica no maior mercado consumidor da América do Sul.

É oportuno lembrar que a BP se manteve verticalizada e como uma empresa de energia, mesmo quando enfrentou prejuízo bilionário em função do acidente de Macondo no Golfo do México, e que a Shell também persistiu nessa direção, mesmo tendo que enfrentar as restrições de caixa advindas da aquisição da BG.

No mais, considerando-se todo o espectro de oportunidades vislumbradas no setor petróleo brasileiro, resta aspirar que o desenvolvimento de imensos recursos petrolíferos ocorra maximizando emprego e renda no país.

(1) Total (40%), Petrobras (30%) e BP (30%).

(2) Outras unidades instaladas: P-58, em 2014, fundeada em Jubarte; FPSO Capixaba, em 2010, fundeada em Cachalote; FPSO Baleia Azul, em 2012, fundeada em Anchieta.

(3) Campos maduros, também conhecidos como brownfields, são campos que produziram mais de 50% de suas reservas 2P ou já produzem há mais de 25 anos. Descobertas economicamente marginais são aquelas não se viabilizam economicamente com a carga tributária vigente.

Fernanda Delgado e Magda Chambriard são pesquisadoras da FGV Energia