Opinião

O mercado de derivados e a presença de novos refinadores no País

As perspectivas de competição no downstream a partir do desinvestimento da Petrobras

Novo contexto do mercado de derivados

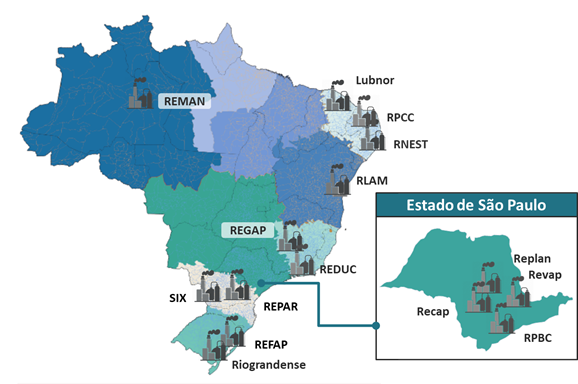

O processo de desinvestimento da Petrobras permitirá a presença de novos refinadores no mercado de combustíveis. Foram ofertadas ao mercado refinarias relevantes no parque nacional: RNEST (Pernambuco), RLAM (Bahia), REGAP (Minas Gerais), REPAR (Paraná) e REFAP (Rio Grande do Sul), além de outras 3 de menor porte. Juntas elas representam 51% da capacidade de refino autorizada pela ANP no país. Cada uma destas refinarias possui uma área de influência (mercado consumidor) bem definida, que foi consolidada ao longo dos anos pela Petrobras através de sua política de preços e da infraestrutura para transporte do produto associada a cada refinaria (Figura 1 – Cadeias de Distribuição de Combustíveis – Diesel e Gasolina). Certamente, os investidores interessados na compra dos ativos da Petrobras, consideram a demanda presente nesta área de influência como referência em suas estimativas de receita e, portanto, um mercado consumidor natural para seus derivados.

Fig 1 – Cadeias de Distribuição de Combustíveis (Diesel e Gasolina)

Fig 1 – Cadeias de Distribuição de Combustíveis (Diesel e Gasolina)

Por outro lado, a Petrobras sempre buscou uma visão de complementaridade entre a produção de cada uma das refinarias, balanceando o corte de derivados entre unidades, otimizados a partir da qualidade do petróleo, o que exigia a transferência de produtos entre regiões de modo a suprir as áreas deficitárias a partir de pólos de produção superavitários. Em uma nova lógica de mercado, onde novos refinadores poderão ter excesso ou falta de determinado produto em sua área de influência, isto significará a necessidade de movimentação de produtos a partir das refinarias para outros mercados ou a importação de derivados, mas não com a visão de balanceamento de oferta e custo global da Petrobras. Espera-se, assim, uma nova dinâmica de compra e venda de produtos no mercado de derivados brasileiro.

Para que a movimentação de produtos seja facilitada no mercado brasileiro, seguidamente vem sendo citada a necessidade de investimentos em infraestrutura logística, marcadamente terminais de granéis líquidos e acesso dutoviário e ferroviário para transporte de derivados. Este é um ponto ainda sem definição clara, apesar dos esforços de concessão de terminais marítimos realizados pelo Ministério da Infraestrutura. Existem gaps importantes em estados como Rio Grande do Sul, Santa Catarina e Bahia; além da oportunidade de ampliações de capacidade para movimentação em São Paulo e Paraná. Importante notar que a infraestrutura logística disponível em cada mercado consumidor será determinante para a capacidade de competição dos refinadores e importadores.

Os esforços regulatórios que estão sendo planejados pela ANP, para viabilizar a regulação de livre acesso a terminais marítimos e dutos, estarão limitados pela disposição física da infraestrutura, uma vez que portos e dutos foram planejados pela Petrobras para operarem de maneira integrada com as refinarias, funcionando, muitas vezes, como um sistema único de produto. Por exemplo, uma vez que se pretende utilizar um terminal marítimo para recebimento de produto e este não for destinado à refinaria, seria necessária infraestrutura adicional no porto para retirada ou escoamento do produto descarregado. Haverá, então, novas oportunidades de investimento em infraestrutura complementar, que permita efetivamente realizar o que está previsto na regulação do livre acesso.

Competição entre refinarias

A distribuição das refinarias no país e a diferença no corte de produtos de cada refinaria irá impulsionar a competição neste mercado. Espera-se inicialmente uma adequação do corte de produtos nas refinarias, substituindo produtos de menor margem por produtos de maior valor, através de investimentos nas unidades de refino ou formulação. Por exemplo, a questão do excedente de nafta e ausência de gasolina na RNEST (Pernambuco). É possível que haja uma adequação no corte de produtos desta refinaria de maneira a permitir o atendimento do mercado local de gasolina com redução da produção de nafta petroquímica.

Historicamente, em uma lógica de suprimento integrado da Petrobras, o abastecimento de gasolina no Nordeste era equilibrado através da produção da RLAM (Bahia) e das refinarias situadas em São Paulo, não havendo interesse em investimento em produção de gasolina na RNEST (Pernambuco). Com o desinvestimento no refino e o interesse em produzir derivados com maior margem adequando os cortes de produto nas refinarias, a oferta de produtos nas regiões poderá ser modificada. Este desequilíbrio irá provocar a competição entre refinadores, ou seja, a movimentação de produtos de uma refinaria para competir no mercado natural de outro refinador. A expectativa é que haja disputas diretas entre as refinarias RNEST e RLAM, assim como REPAR e REFAP. Já para a Petrobras, a localização de suas refinarias nos estados do Rio de Janeiro e São Paulo, a coloca em posição para competir tanto na região sul quanto na região nordeste, e da mesma forma seu mercado natural passa a ser de interesse para os novos refinadores.

Interessante notar que a competição entre refinadores poderá ocorrer em três áreas distintas: nos mercados naturais, em mercados neutros e nas fronteiras entre a área de influência de cada refinaria (Fig 2 – Mercados de Competição). A competição em mercados naturais e mercados neutros deve ser marcada pela necessidade de cabotagem dos produtos, já a competição nas zonas de fronteira deverá ser realizada inicialmente usando-se transporte rodoviário.

Fig 2 – Mercados de Competição

Fig 2 – Mercados de Competição

Expansão do mercado cabotagem X internalização

Do ponto de vista do novo refinador a competição por novos mercados será fundamental para justificar o investimento realizado. Como mencionado haverá diferentes áreas de competição, utilizando-se a cabotagem ou modal rodoviário.

No caso da competição em mercados neutros, onde não há refinador estabelecido, serão movimentados grandes volumes através da cabotagem e, portanto, mercados de maior interesse para os novos refinadores. Como exemplo, teríamos a venda de produtos em Fortaleza, São Luís e Belém. Novamente, a questão da disponibilidade de infraestrutura irá afetar negativamente a competição, por exemplo em Fortaleza, caso não haja novos investimentos como Pecém.

No caso da competição nos mercados naturais, a competição seria direta entre refinadores, como no mercado do estado de São Paulo. O alto consumo neste mercado e rápido crescimento são fatores que tornam este mercado atraente. A colocação de produtos de novos refinadores originários das regiões Nordeste e Sul, através de cabotagem para competição com a Petrobras seria esperada já em um primeiro momento. A existência de infraestrutura portuária em Santos para movimentação de derivados seria um facilitador, no entanto a internalização a partir do porto estaria limitada devido à dificuldade na utilização de dutos até Paulínia. A alternativa rodoviária diminui a competitividade dos novos refinadores neste mercado, mas não impede a entrada de produtos.

A competição nas fronteiras entre áreas de influência deverá ser imediata, fomentada pela diferença do custo de produção entre as refinarias. No mercado com apenas um refinador, o equilíbrio de preços estava condicionado à otimização global do sistema Petrobras. Após o desinvestimento o equilíbrio de preços existente deve se alterar, gerando competição entre refinarias adjacentes. Um exemplo seria a competição entre REPAR (Paraná) e REFAP (Rio Grande do Sul) pelo mercado no interior do estado de Santa Catarina.

Uma questão fundamental para a competição no mercado será a decisão de investimento em infraestrutura dutoviária para escoamento de derivados a partir das refinarias. O principal papel das rotas dutoviárias será a ampliação e manutenção das áreas de influência da refinaria, aumentando a competitividade em relação a refinadores adjacentes. O baixo custo de transporte por este modal, especializado para transporte de líquidos e gases, permite inclusive a competição com produto importado que usualmente é internalizado por modal rodoviário. Para que os investimentos no modal dutoviário se materializem há o desafio de modificar a regulação de livre acesso, permitindo a existência de dutos que sejam compartilhados apenas por seus investidores. O modelo atual desestimula os investimentos e onera fortemente o país com a ausência de crescimento neste modal, consequentemente aumentando a dependência do modal rodoviário.

A questão do transporte marítimo

Em seu texto, a Lei do Petróleo exigiu a criação de uma subsidiária da Petrobras para operar e construir seus dutos, terminais marítimos e embarcações para transporte de petróleo, seus derivados e gás natural. Em função dessa determinação legal, atualmente a cabotagem de derivados é realizada majoritariamente pela Transpetro.

Entre os pontos regulatórios a serem discutidos em relação ao transporte de cabotagem, e sem definição por parte dos órgãos do Governo, está a questão de manter ou não obrigatoriedade da constituição de subsidiária para os novos refinadores, uma vez que manter a exigência somente para Petrobras criaria uma assimetria no mercado. Caso a visão de eliminar a exigência de subsidiária avance, a criação de um mercado com novos competidores para movimentação de líquidos por cabotagem seria de interesse tanto para os refinadores quanto para distribuidores.

Com este objetivo, o setor vem buscando a sua inclusão no programa “BR do Mar”. Este programa foi preparado pelo Ministério da Infraestrutura para ampliar e facilitar o uso do transporte marítimo no Brasil. Estão previstas ações com objetivo de reduzir o custo de cabotagem como: redução da carga tributária e flexibilização da aplicação da legislação trabalhista. Além disso, existem ações para facilitar a ampliação do número de embarcações no mercado. No entanto, o programa não estimula diretamente o aumento do número de players, um ponto de atenção no desenvolvimento do programa pelos órgãos de governo.

A importação como competidor

A importação de derivados é outro aspecto relacionado à competição no mercado de refino. Atualmente a busca de desequilíbrios entre o preço definido pela Petrobras em seus polos de venda e os preços de aquisição no mercado internacional tem sido o motivador para importação de derivados. Com a presença de novos refinadores, espera-se que o preço de paridade internacional seja aplicado como referência para as negociações no Brasil. Nesta lógica a presença da importação toma uma nova dimensão e passa a ser importante para manutenção desta condição de mercado. Sem estes agentes, o preço poderia ser limitado apenas pela competição entre refinadores, sem uma referência internacional. (Fig 3 – Preços de Paridade Internacional)

Importante observar que a ausência de capacidade na infraestrutura também afetará os importadores, e em alguns locais, como mencionado anteriormente, dificultará a importação de produtos em quantidade suficiente para efetivamente gerar competição para os refinadores locais. Um exemplo imediato seria a viabilidade de importação no estado da Bahia, uma vez que o porto de Aratu possui capacidade de movimentação muito reduzida em relação à produção da RLAM.

O que esperar nos próximos três anos

A partir dos pontos colocados anteriormente, caso o programa de desinvestimento da Petrobras seja bem sucedido, espera-se os seguintes comportamentos no mercado de refino no Brasil nos próximos dois anos:

- Aumento do fluxo de produtos entre polos de venda, caracterizando a competição entre refinadores.

- Aumento da competição em regiões de fronteira nas áreas de influência das refinarias.

- Limitação da competição em regiões onde a infraestrutura logística não tenha capacidade para ofertar produto em quantidades representativas.

- Dificuldade na implementação da regulação de livre acesso em função de infraestrutura logística adequada para operação não-integrada com o refinador local.

- Mercado de cabotagem de combustíveis concentrado, com uma ou até duas empresas operando no país.

- Aplicação do preço de paridade internacional direta como referência para comercialização de produtos no país, suportado pela importação de produtos em polos de venda importantes.

- Oportunidade de investimentos em novos dutos como fator de competição, condicionado a melhorias na regulação de livre acesso.

Como todo exercício de previsão, as expectativas deverão evoluir a partir de novos fatos no mercado. No entanto, com a perspectiva atual, o país fez um movimento acertado com a abertura do mercado de refino, mas precisará de tempo para adequar questões regulatórias e disponibilizar infraestrutura logística para viabilizar a competição no mercado de refino.