Opinião

Impactos do PL 2.337/2021’ na Competitividade de Projetos Eólicos

A fonte eólica perderá competitividade frente a grandes usinas enquadradas no Lucro Real. A exemplo do que já fizeram outros setores, fica o alerta para que o eólico também se mobilize enquanto é tempo, para buscar soluções para minimizar tais impactos

Por Eduardo Tobias N. F. Ruiz. & André Edelstein

Introdução

Em setembro, a Câmara Federal aprovou o Projeto de Lei nº 2.337/2021’ (PL)[i], que propõe modificações no Imposto de Renda (IR) e na Contribuição Social sobre o Lucro Líquido (CSLL), com destaque para a instituição da tributação sobre os dividendos.

Este artigo tem por objetivo explorar qualitativa e quantitativamente os impactos do PL na competitividade de novos projetos eólicos optantes pelo regime de Lucro Presumido.

Entendendo o PL 2.337/2021’

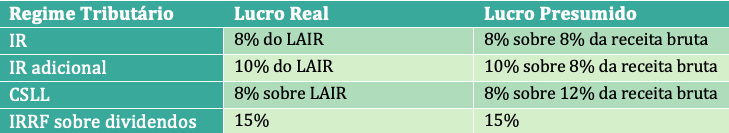

De acordo com disposições normativas atualmente em vigor, a distribuição de dividendos é isenta do pagamento do IR desde 1996[1], tributando-se somente os rendimentos auferidos pela pessoa jurídica. A tabela adiante ilustra a atual carga tributária incidente sobre o lucro decorrente da comercialização de energia eólica nos regimes tributários de Lucro Real e de Lucro Presumido.

Tabela 1: Tributação atual para usinas eólicas nos regimes de Lucro Real e Presumido

Fonte: Lei Federal 9.249/1995’[ii].

O PL 2.337/2021 propõe a modificação das atuais alíquotas do IR e CSLL e, como regra, passa a instituir a tributação dos dividendos no percentual de 15%, da seguinte forma:

Tabela 2: Nova tributação para usinas eólicas nos regimes de Lucro Real e Presumido

Fonte: PL 2.337/2021’.

Conforme observado nas Tabelas 1 e 2, o PL prevê redução das alíquotas nominais de IR e CSLL, somadas, de 34% para 26%, independentemente do regime tributário. Não há previsão de alteração nos percentuais de presunção de margem de lucro do regime de Lucro Presumido.

Quanto à tributação dos dividendos, excetuam-se algumas situações, tais como: (i) a distribuição para empresa brasileira controladora ou sob controle societário comum; (ii) a distribuição para titular de 10% ou mais do capital votante (desde que o investimento seja avaliado pelo método de equivalência patrimonial); e (iii) a distribuição para fundos de investimento autorizados pela Comissão de Valores Mobiliários (CVM), hipótese em que o valor bruto dos dividendos deve ser incorporado ao valor patrimonial das cotas.

Portanto, entre outras hipóteses, não haverá tributação na distribuição de dividendos da sociedade de propósito específico (SPE) titular da usina eólica para a pessoa jurídica controladora ou sob controle comum, bem como para fundo de investimento. A tributação será devida somente quando o controlador ou fundo (a depender da modalidade do fundo) distribuírem dividendos para seus acionistas/cotistas “finais”.

Vale esclarecer que as novas regras, se aprovadas, terão vigência a partir de 01.02.2022 e alcançarão tanto novos projetos que se encontram em fase de desenvolvimento e implantação, quanto usinas atualmente em operação que já comercializaram sua energia elétrica nos mercados regulado e livre.

Escolha do regime tributário

A Lei Federal 9.718/1998’[iii] autoriza a possibilidade de as empresas optarem anualmente pelo regime do Lucro Presumido para fins de recolhimento do IR e CSLL. Contudo, essa prerrogativa é facultada às empresas cuja receita total no ano calendário anterior não seja superior ao limite de R$ 78 milhões. Atingido esse montante, é obrigatória a adoção do Lucro Real (cf. arts. 13 e 14, I).

Portanto, usinas eólicas cujo faturamento anual se situe abaixo desse limite também são elegíveis para optarem pelo Lucro Presumido.

A atividade de geração de energia eólica, por natureza, tem custos de operação relativamente baixos. Na prática, sua margem de lucro é maior do que os percentuais de presunção de 8% e 12% da receita bruta estabelecidos na legislação do IR e CSLL para a apuração pelo regime do Lucro Presumido, mesmo considerando a depreciação dos ativos e as despesas financeiras. Consequentemente, a carga de IR e da CSLL incidentes é bastante inferior à que seria devida pelo regime do Lucro Real. A incidência do PIS/PASEP e da COFINS também é mais favorável, vez que as empresas do Lucro Presumido se submetem à carga de 3,65% no regime cumulativo, cujo impacto resulta (no caso das eólicas) muito menor do que o de 9,25% no regime não cumulativo aplicável às empresas do Lucro Real. Não por acaso, em sua maioria, as usinas eólicas em operação no Brasil optam pelo Lucro Presumido.

Impactos em projetos eólicos

Nas regras atualmente vigentes, a carga de IR aplicável a empreendimentos de geração eólica no Lucro Presumido é de 2,00% (25% * 8%) sobre a receita bruta decorrente da comercialização de energia elétrica que exceder R$20.000,00 por mês. Para a CSLL é de 1,08% (9% * 12%). Com o PL, a carga do IR cairá de 2,00% para 1,44%, e da CSLL de 1,08% para 0,96%. Combinadas, as alíquotas cairão de 3,08% da 2,40%, isto é, uma redução de apenas 0,68% da receita bruta oriunda da comercialização de energia elétrica. Considerando os preços de venda de energia elétrica de longo prazo atualmente negociados por projetos eólicos no mercado livre, essa economia representaria pouco mais de R$1/MWh.

O impacto da tributação sobre os dividendos, por sua vez, depende do valor do lucro líquido anual de cada projeto, assim como da política de distribuição de dividendos de cada empresa/fundo e que depende de inúmeras variáveis. Dentre elas, a capacidade de viabilizar novos projetos (não necessariamente eólicos) com retorno igual ou maior à taxa mínima de atratividade, ou seja, com valor presente líquido (VPL) maior ou igual a zero. Com a instituição da tributação sobre os dividendos, investidores precisarão reavaliar sua estratégia de investimento, pois quanto maior for o reinvestimento em novos projetos, menor será o impacto da tributação.

Contudo, cabe lembrar que a legislação societária impõe o pagamento de dividendo obrigatório para as sociedades anônimas, em cada exercício, de parcela dos lucros estabelecida no estatuto, o qual, se porventura for omisso, não pode ser inferior a 25% do lucro líquido ajustado[6]. Portanto, em havendo lucro líquido no exercício, a empresa controladora necessariamente terá que distribuir dividendos e incorrerá em aumento de carga tributária.

Estágio atual da tramitação do PL

O PL foi aprovado na Câmara dos Deputados em 02.09.2021. Embora enviado no dia seguinte ao Senado Federal, não houve até o momento movimentação expressiva nessa última Casa.

Em 09.09.2021 o processo foi encaminhado à Comissão de Assuntos Econômicos, sendo distribuído em 21.09.2021 ao Senador Angelo Coronel (PSD-BA). Até o momento, foram apresentados emendas e requerimentos para a realização de audiência pública para instrução da matéria. A solicitação de audiência foi aprovada, mas ainda não ocorreu.

Uma vez concluída a avaliação do assunto pela Comissão de Assuntos Econômicos, o PL pode ser enviado às outras Comissões, que devem analisar o tema de forma sequencial. Aprovado(s) o(s) parecer(es) na(s) Comissão(ões), o PL segue para votação no Plenário do Senado. Se aprovado sem emendas, o PL seguirá para sanção presidencial. Caso venham a ser incorporadas ao texto eventuais mudanças, o PL deve ser novamente remetido para votação da Câmara dos Deputados para somente então ser remetido à sanção.

Outras mudanças tributárias relevantes em discussão

Vale ressaltar que a reforma do IR e CSLL proposta no PL é apenas uma das iniciativas em curso no âmbito da chamada Reforma Tributária que ameaçam a competitividade de empreendimentos eólicos.

Nesse contexto, merece destaque a PEC 110/2019, na qual foi apresentado em 05.10.2021 novo relatório pelo Senador Roberto Rocha (PSDB/MA). Em linhas gerais, referida versão da PEC visa instituir o Imposto sobre Bens e Serviços (IBS) em substituição ao ICMS e ISS, bem como a Contribuição sobre Bens e Serviços (CBS) em substituição ao PIS/PASEP e à COFINS.

Aliás, essa última iniciativa também já foi objeto do Projeto de Lei nº 3.887/2020, apresentado pelo Poder Executivo, e pelo qual se propõe a instituição da CBS com base na aplicação da alíquota de 12%, em regime não-cumulativo. A instituição da CBS nessas condições elevará drasticamente a atual carga tributária dos projetos eólicos existentes e futuros optantes pelo Lucro Presumido. Outro aspecto negativo da CBS é a extinção dos atuais benefícios existentes em relação ao PIS/PASEP e à COFINS, como é o caso do REIDI, pelo qual se desonera a contratação de bens, serviços e locação destinados à implantação do projeto.

Conclusões

As reduções do IR e da CSLL trazem benefício irrisório para projetos eólicos no Lucro Presumido. Como consequência, a fonte eólica perderá competitividade frente a grandes usinas enquadradas obrigatoriamente no Lucro Real, como é o caso de termoelétricas (em sua maioria de fontes fósseis) e hidrelétricas. Essa perda de competitividade afetará também usinas fotovoltaicas e pequenas centrais hidrelétricas, majoritariamente optantes pelo Lucro Presumido.

Há mais mudanças na legislação tributária em discussão que podem trazer grande impacto – negativo – para projetos e ativos eólicos, a exemplo da PEC 110/2019 e do PL 3.887/2020. Portanto, a exemplo do que já fizerem outros setores[iv], fica o alerta para que o eólico também se mobilize, enquanto é tempo, para buscar soluções para minimizar tais impactos.

[1] Cf. art. 10 da Lei nº 9.249/1995.

[2] LAIR – Lucro Antes do Imposto de Renda.

[3] Percentual de presunção de margem de lucro aplicável sobre a receita bruta com venda de energia elétrica para determinar base de cálculo do IR.

[4] Sobre o valor que exceder R$20 mil por mês.

[5] Percentual de presunção de margem de lucro aplicável sobre a receita bruta com venda de energia elétrica para determinar base de cálculo da CSLL.

[6] Cf. art. 202, caput, e §2º da Lei nº 6.404/1976.

[i] BRASIL. Câmara Federal. Projeto de Lei nº 2.337/2021. Altera a legislação do Imposto sobre a Renda e Proventos de Qualquer Natureza das Pessoas Físicas e das Pessoas Jurídicas e da Contribuição Social sobre o Lucro Líquido. Disponível em: https://www.camara.leg.br/proposicoesWeb/fichadetramitacao?idProposicao=2288389

[ii] BRASIL. Lei nº 9.249, de 26 de dezembro de 1995. Altera a legislação do imposto de renda das pessoas jurídicas, bem como da contribuição social sobre o lucro líquido. Brasília. 1995.

[iii] BRASIL. Lei nº 9.,718, de 27 de novembro de 1998. Altera a Legislação Tributária Federal. Brasília. 1998.

[iv] BRASIL ENERGIA. Entidades se manifestam contra reforma do Imposto de Renda. Publicado em 21 out. 2021. Energia Hoje. Disponível em: https://energiahoje.editorabrasilenergia.com.br/entidades-se-manifestam-contra-reforma-do-imposto-de-renda/

Eduardo Tobias Ruiz é sócio fundador e diretor da Watt Capital, empresa de assessoria financeira para investimentos, estruturação de financiamento e compra e venda de projetos e ativos no setor de energias renováveis no Brasil. É especialista em análise de viabilidade econômica de projetos, financiamento, M&A e desenvolvimento de negócios no setor de energias renováveis. Foi sócio e diretor da CELA Clean Energy Latin America de 2014 a 2020 e trabalhou como gerente de Project Finance e Desenvolvimento de Negócios na ERB – Energias Renováveis do Brasil de 2010 a 2014. Anteriormente, trabalhou na BNEF, Infinity Bio-Energy e banco JPMorgan Chase. Eduardo é professor convidado da FGV de “Avaliação de Projetos Aplicada ao Setor Elétrico" e da FIA Business School de “Project Finance”. É autor dos livros “Análise de Investimento em Projetos de Energia Solar FV” (2021) e “Análise de Investimento em Projetos Greenfield de Bioenergia” (2015). É Bacharel em Administração de Empresas pela FGV- EAESP e Mestre em Agroenergia pela FGV-EESP.

Eduardo Tobias Ruiz é sócio fundador e diretor da Watt Capital, empresa de assessoria financeira para investimentos, estruturação de financiamento e compra e venda de projetos e ativos no setor de energias renováveis no Brasil. É especialista em análise de viabilidade econômica de projetos, financiamento, M&A e desenvolvimento de negócios no setor de energias renováveis. Foi sócio e diretor da CELA Clean Energy Latin America de 2014 a 2020 e trabalhou como gerente de Project Finance e Desenvolvimento de Negócios na ERB – Energias Renováveis do Brasil de 2010 a 2014. Anteriormente, trabalhou na BNEF, Infinity Bio-Energy e banco JPMorgan Chase. Eduardo é professor convidado da FGV de “Avaliação de Projetos Aplicada ao Setor Elétrico" e da FIA Business School de “Project Finance”. É autor dos livros “Análise de Investimento em Projetos de Energia Solar FV” (2021) e “Análise de Investimento em Projetos Greenfield de Bioenergia” (2015). É Bacharel em Administração de Empresas pela FGV- EAESP e Mestre em Agroenergia pela FGV-EESP.

André Edelstein é sócio fundador do Edelstein Advogados, escritório especializado em Direito da Energia e reconhecido como referência no setor pela Chambers & Partners, The Legal 500, Leaders League e Análise Advocacia. Atua no setor de energia de energia desde 2001, com destaque para o assessoramento jurídico regulatório e tributário a empreendedores de geração renovável. Foi professor convidado da FGV e da Universidade Cândido Mendes em cursos de Pós-Graduação e Extensão de Energia, e frequentemente é palestrante sobre assuntos relacionados ao Direito da Energia em eventos nacionais e internacionais. É Graduado e Pós-Graduado pela PUC-SP, com Executive MBA pelo IE Business School em Madri.

André Edelstein é sócio fundador do Edelstein Advogados, escritório especializado em Direito da Energia e reconhecido como referência no setor pela Chambers & Partners, The Legal 500, Leaders League e Análise Advocacia. Atua no setor de energia de energia desde 2001, com destaque para o assessoramento jurídico regulatório e tributário a empreendedores de geração renovável. Foi professor convidado da FGV e da Universidade Cândido Mendes em cursos de Pós-Graduação e Extensão de Energia, e frequentemente é palestrante sobre assuntos relacionados ao Direito da Energia em eventos nacionais e internacionais. É Graduado e Pós-Graduado pela PUC-SP, com Executive MBA pelo IE Business School em Madri.